目次

「認知症などで判断力を失ったとき、財産がどうなるのか不安」

「障害のある子どもの助けになる形で財産を残したい」

家族信託は、上記のような悩みを持つ方にとって、有力な選択肢のひとつになるでしょう。本記事では、家族信託の概要を解説したうえで、メリット、デメリットをそれぞれ紹介します。

家族信託にまつわる、よくある質問にも回答しているので、ぜひ参考にしてください。

家族信託とは

家族信託とは、家族をはじめとする信頼できる人に、自分の財産の管理や運用を任せることです。家族信託の契約を結んでおくことで、老後、認知症などによって判断力が低下し、自分で財産の管理や運用ができない状況に陥った場合も、自分の意に沿った形で財産を活用することが可能です。

家族信託では、自身が亡くなった場合の財産の扱いについても指定できるため、遺言の代わりとして用いられることもあります。

また、家族信託という名称であるものの、実際には家族以外の人とも契約を結ぶことも可能です。家族以外と契約を結ぶ場合は民事信託という用語を用いることが多いですが、家族信託と民事信託に、法律上の違いはありません。

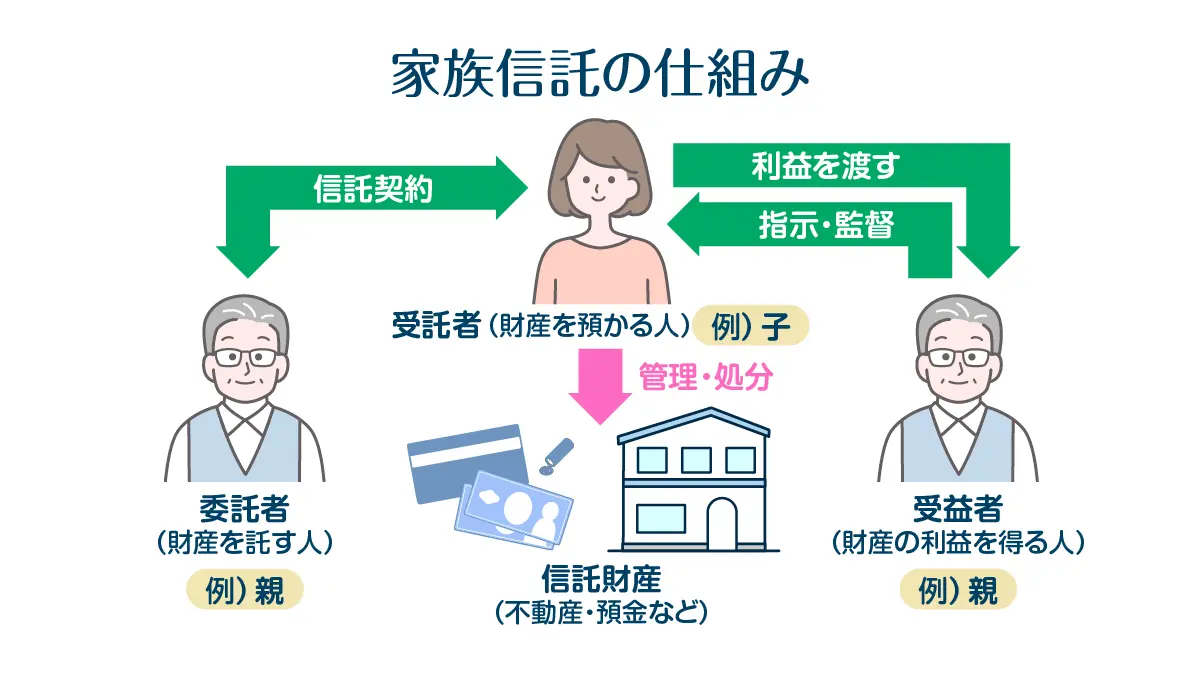

家族信託の仕組み

家族信託において、財産を託す人のことを「信託者」、財産を託されて管理・運用する人のことを「受託者」、財産による利益を受け取る人を「受益者」と呼びます。委託者と受益者は同一人物であるケースも多いです。

受託者は、委託者から預かった財産を管理・運用し、そこから発生した利益は受益者に渡します。

例えば、受託者が子、委託者と受益者がともに親だった場合、子が親の財産を管理・運用しますが、財産や、そこから発生した利益の所有権は親が持っていることになります。

家族信託のメリット

家族信託には、以下の3つのメリットがあります。

- 判断力が低下した場合でも安心して管理できる

- 財産管理における自由度が増す

- 「受託者連続型信託」が利用できる

それぞれ見ていきましょう。

判断力が低下した場合でも安心して管理できる

加齢や認知症によって判断力が低下したとき、自分の財産がどうなるのか、不安に感じている方は多いでしょう。

判断力を失ったとき、何の準備もしていない場合、預金口座の凍結や不動産の売却ができなくなり、財産を損なったり、周囲の人に迷惑をかけたりしてしまうおそれがあります。

元気なうちに家族信託の契約を結んでおけば、自分にもしものことがあっても、自分で選んだ信頼できる相手に財産の管理を安心して任せることが可能です。

財産管理における自由度が増す

家族信託は、より柔軟な財産の管理・運用が可能です。

判断力が低下した際に財産を守る方法としては、他に成年後見人制度があります。成年後見人制度は判断力が低下した後からでも利用できますが、あくまでも財産の保全を目的としているため、託された財産を増減させることは認められていません。

一方、家族信託であれば、運用によって財産を増やすことが可能で、さらに変更や撤回などのルールも契約の中に盛り込むことができます。

「受託者連続型信託」が利用できる

家族信託では、受託者連続型信託という特例を利用できます。

受託者連続型信託とは、家族信託において受益者が亡くなった際、次以降の受益者も指定することです。例えば、受益者である父が亡くなった場合、次の受益者を子に指定し、さらに子が亡くなった場合の受益者を孫に指定することもできます。

遺言の場合は、このように二次相続先を指定することはできないため、家族信託を選ぶメリットといえるでしょう。ただし、家族信託が始まってから30年経過すると、以降は1度しか継承できない点に留意しなければなりません。

家族信託のデメリット

家族信託を検討する際には、メリットだけではなく、以下に挙げるデメリットも理解しておく必要があります。

- 身上監護には別制度を利用する必要がある

- 相続税や贈与税などの節税対策にはならない

- 対応できる専門家が少ない

それぞれ見ていきましょう。

身上監護には別制度を利用する必要がある

家族信託において、受託者は身上監護をおこなうことができません。身上監護とは、施設への入居や、介護サービスの利用、その他生活に関わるさまざまな契約を、本人に代わって行うことを指します。

例えば、家族信託後が始まってから、委託者が認知症になり、施設への入所が必要な状態になった場合でも、受託者が入所手続きを行うことはできません。

身上監護が必要な場合は、家族信託のほかに、成年後見制度など他の制度も並行して利用する必要があるでしょう。

相続税や贈与税などの節税対策にはならない

家族信託には、生前贈与のような節税効果はありません。

家族信託は、生前に財産を移動させることで相続税の節税を図れる生前贈与とは別のものです。家族信託における受益者は財産による利益を受け取れるだけで、実際の財産の持ち主は委託者だからです。

実際の財産の移動は、委託者が亡くなった時点で行われ、このときには相続税が発生します。

対応できる専門家が少ない

家族信託は、平成19年から始まった比較的新しい制度なので、十分な知識や経験を持った専門家はそれほど多くありません。そのため、信頼に値する専門家を見つけるまでに苦労するかもしれません。

家族信託を考えるうえで整理しておくこと

家族信託を検討する際には、以下の3点について事前に整理しておきましょう。

- 信託財産

- 受託者

- 受託の目的

信託財産

一口に財産といっても、現金や物件、有価証券等、さまざまなものがあります。家族信託を検討する際には、自分の保有する財産のうち、どの財産を信託するのかを決めなければなりません。一部の財産のみを信託するケースも、すべての財産を信託するケースも、どちらも考えられます。

【監修者からひとこと】

財産上の価値があるものであれば、信託財産として設定することが可能です。現金や不動産、有価証券等の他にも、車・バイク・骨とう品・絵画・特許権などの知的所有権・著作権・船舶なども含まれます。

受託者

受託者は、委託者の意向を汲んで財産を管理してくれるであろう、信頼できる人物を選ぶ必要があります。財産の額が大きい場合には、受託者の監視を行う「信託監督人」や、受益者の保護をする「受益者代理人」も併せて選定しましょう。

【監修者からひとこと】

家族信託はその名の通り家族間で行われることが多いですが、実際には受託者として家族以外の人々、例えば伯父母や従姉妹、さらには血縁関係のない第三者や法人を選ぶことも可能です。ただし、未成年者は受託者としての資格を持たないため、この役割を果たすことはできません。

受託の目的

家族信託の目的を明確にしておくことも重要です。誰にどのような利益を渡してほしいかを明確にしておきましょう。委託者の判断力が落ちたり、意思の疎通が図れない状態になった際にも、受託者はこの目的に従って財産の管理・運用、もしくは処分を行います。家族信託を行うことで、本当に目的が達成されるのかといった点も含めて検討が必要です。

家族信託におけるよくある質問

ここでは、家族信託にまつわる、よくある質問について確認していきましょう。

家族信託はどこに依頼したらいい?

家族信託を始めるには、信託契約書の作成や、講座の解説など、いくつかの手続きが必要になるため、しかるべき専門家に相談するのがおすすめです。

相談先の候補としては、司法書士、弁護士、行政書士、税理士といった士業のほかに、金融機関、不動産会社などがあります。それぞれ専門分野が異なるため、信託財産や目的に応じた相談先を選びましょう。

家族信託にかかる費用はどれくらい?

家族信託にかかる費用は、自分で行う場合と、専門家に相談して行う場合で異なります。前述のとおり、家族信託は確実な手続きを踏む必要があるため、専門家に相談する方法が一般的です。専門家に依頼する場合は、50万~100万円程度かかると考えておくとよいでしょう。

費用の内訳については、こちらのページでも詳しく解説しています。

家族信託を始めるには?

家族信託を始めるまでの一般的な手順は以下のとおりです。

- 家族で家族信託について話し合い合意を得る

- 信託契約書を作成する

- 信託登記を行い、財産の名義を変更する

- 信託口座を開設する

特に重要なのが、最初に行う家族間での話し合いです。あとで不満や後悔が出たり、トラブルに発展することのないよう、できるかぎり全員が納得できる状態をめざして十分に話し合いましょう。

家族信託はどういった状況で利用する?

家族信託が活用される目的としては、以下のようなものが挙げられます。

- 認知症対策のため

- 障害を持つ子どもの将来のため

認知症により判断力が低下すると、不動産売買などの契約行為ができなくなってしまうため、財産の管理に制限がかかります。判断力がしっかりしているうちに家族信託を初めておくことで、判断力が衰えたあとも財産を活用できます。

また、障害を持つ子どものいる親が家族信託を利用するケースも多いです。家族信託で信頼できる人に管理・運用を任せることで、障害がある子のために財産を有効活用したり、騙し取られることを防いだりすることが可能です。

【監修者からひとこと】

意思能力の喪失により、銀行取引や不動産管理などができなくなる「認知症による資産凍結」は深刻な問題です。子どもが親の生活費や介護費を肩代わりする必要が生じ、家族全体に経済的な負担がかかることも考えられるので、家族信託を有効活用しましょう。

まとめ

家族信託とは、家族などの信頼できる人に、自分の財産の管理や運用を任せることです。自分が認知症などにより判断力を失ったり、障害を持った子を残して亡くなる場合にも、家族信託をしておくことで、財産を有効に活用し続けることが可能です。

家族信託の依頼先としては、家族信託サービス「ファミトラ」もおすすめです。

通常、家族信託を専門家に依頼すると50万~100万円程度の費用がかかりますが、ファミトラであれば初期費用・月額費用も低価格で設定しているため、負担をおさえて利用が可能です。コンサルタントが伴走し、司法書士では対応できないトラブルのサポートもあるため、安心して利用できます。

気になる方はこちらのページをチェックしてみてください。

お金

お金