目次

定年退職や子どもの独立など、ライステージが変化する50代、60代は、老後の生活に備えてライフプランを見直す時期にあたります。ライフプランの見直しの一つとして、保険の見直しも含まれます。

そこで本記事では、50代、60代の方を対象に老後に備えた保険の見直し方について、ファイナンシャルプランナーの畠中雅子さんに解説していただきました。

老後を見据えた適切な保険の見直しとは

現役時代は、お子さんを社会人に育て上げることに主眼を置き、死亡保障を中心とした生命保険に加入するのが一般的です。お子さんの成長とともに、必要な死亡保障額は減少していきますが、お子さんの学業が終了した後は、自分や配偶者の老後のための保障にシフトしていく必要があります。

自分や配偶者の老後のための保障にシフトするという意味は、配偶者の死亡によって減ってしまう年金を死亡保険金で補うということでもあります。

また、50代、60代ともなると、生活習慣病のリスクが高まり、医療保障に対するニーズも高まります。がんや心臓の病気、脳の病気といった特定疾病についても、若いとき以上に注意したいところです。

そのため、50代、60代の保険の見直しにおいては、死亡保障を減らす反面、医療保障については、高齢期を見据えてある程度は確保しておきたいものです。加えて、70代、80代で介護が必要になるリスクに備えて、介護保険への加入も見据えることが必要です。

病気や介護、配偶者の死亡に備えるべき根拠は?

ここでは、病気や介護、配偶者の死亡をめぐる状況について、データを用いながら説明していきます。

病気

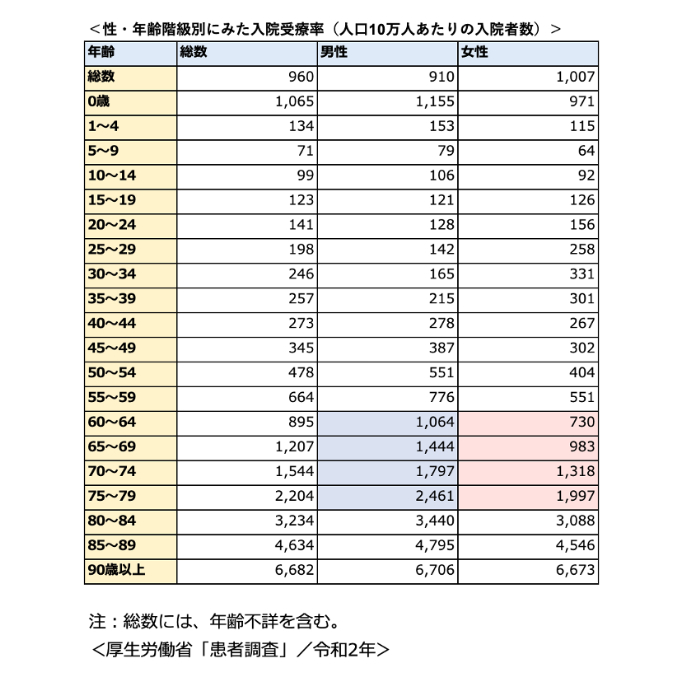

出典:どのくらいの人が病気やケガで入院しているの?|リスクに備えるための生活設計|ひと目でわかる生活設計情報|公益財団法人生命保険文化センター (jili.or.jp)

上記の図は、人口10万人あたりの入院者数です(厚生労働省「令和2年患者調査」より)。

60代、70代では、女性よりも男性のほうが、入院者数が多くなっていることが顕著にわかります。

このように、年齢が上がると入院を余儀なくされる確率は確実に高まることから、病気に備える保険についても、現状の加入プランを点検し、必要があれば老後を見据えた見直しを検討しましょう。

介護

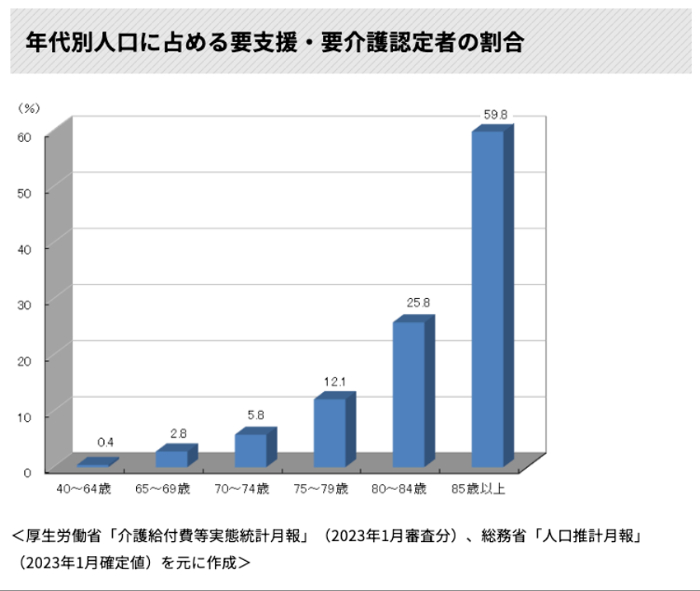

出典:介護や支援が必要な人の割合はどれくらい?|リスクに備えるための生活設計|ひと目でわかる生活設計情報|公益財団法人 生命保険文化センター (jili.or.jp)

次は、介護についてのデータです。介護認定を受ける人の割合は、75歳以降増えていきます。そして85歳を過ぎると、6割近い人が要支援、あるいは要介護の認定を受けている現実があります。事前に介護に保険で備えるためには、50代、60代でリスクへの備えを検討しておく必要があります。

配偶者の死亡

<令和4年の平均寿命>

| 男性 | 女性 | |

|---|---|---|

| 平均寿命 | 81.05歳 | 87・09歳 |

出典:令和4年簡易生命表の概況|厚生労働省

3つ目は、配偶者の死亡への備えです。表のとおり、女性は男性より平均寿命が6歳ほど長くなります。夫婦に年齢差があって、女性のほうが年下であれば、さらに女性は配偶者を亡くしてから過ごす期間が長くなる確率は上がります。

このような一般的なデータからいえることは、女性のほうが残される可能性が高く、備えておく必要が高いということです。

この期間は、ひとり分の年金になったり、遺族年金に変わったりするなど、公的年金の受給額が減る一方、病気や介護の可能性も高くなる時期であるため備えはより重要性を増します。

病気に備えるなら医療保険

まず、病気に備えて加入する保険として、医療保険を解説していきます。主契約の死亡保険に、医療特約を付加して医療保障を得る方法もありますが、死亡保障と医療保障をセットにした保険に加入すると、医療保険だけに加入する場合よりも保険料負担が重くなってしまいます。高齢期に向けて、保険料を抑えつつ医療保障を得たいのであれば、医療保険に加入するのが向いています。

民間の医療保険は「終身タイプ」を基本に選ぶ

民間の医療保険をざっくり分けると、「終身タイプ」と「定期タイプ」に大別できます。終身タイプは文字通り、一生涯の医療保障が続く医療保険です。一方の定期タイプは、10年ごとなどに満期を迎え、その都度、更新していくタイプの医療保険です。

仮に同じ年齢で加入したとして両者を比較しましょう。その場合、保険期間の短い定期タイプのほうが加入当初の保険料は安くなりますが、50代、60代から加入する場合、次の更新時期に保険料の定期タイプのほうが終身タイプよりも高くなるのが一般的です。

年金暮らしに入ってから、保険料が値上がりするのは不安が伴います。50代、60代で医療保険に入り直す場合は、健康状態に問題がなく、加入が可能であれば終身タイプを選択したほうが良い場合が多くなります。

「がん保険」はがん診断一時金に安心感がある

また医療保険の仲間として、がんに保障を絞ったがん保険もあります。医療保険が主に入院や手術の費用を保障するのに対して、がん保険は入院や手術の保障に加えて、がんと診断されたときに「診断一時金」あるいは「診断給付金」といった名称の一時金がもらえます。がん診断一時金は、数十万単位でのまとまった金額であり、診断確定後すぐに支払われるため、がんの治療にかかる費用の不安を軽減してくれる点が特徴です。

さらに最近のがん保険は、抗がん剤治療やホルモン剤治療についても保障するタイプが増えています。このようなタイプのがん保険に加入している方が、抗がん剤やホルモン剤治療を受けた場合には、ひと月につき5万円や10万円といった給付金が受け取れます。がんでの入院は、医療保険からも入院給付金が出ますので、がん診断一時金や抗がん剤保障など、特定の保障に絞って加入するプランを検討する考え方もあります。

がん保険のほかに、がん、心筋梗塞(急性心筋梗塞のみを保障する会社もある)、脳卒中といった三大疾病を保障する保険もあります。これらの保険は、三大疾病保障保険や特定疾病保障保険などと呼ばれています。三大疾病保障保険は、がんや心筋梗塞、脳卒中と診断されて、保険会社が認めた際に、契約した保険金額が支払われる保険です。三大疾病という病気を理由に保険金が支払われるため、医療保険の仲間と思われがちですが、三大疾病保障保険は死亡保険の仲間になります。

医療保険・がん保険の選び方のポイント

高齢期にもある程度は入院保障を確保しておいたほうが安心につながります。高額療養費制度によって負担は抑えられるとはいえ、高齢期の入院は老後資金を減らす原因になるからです。

介護に備える公的介護保険と民間介護保険

次に、介護の基礎知識を得たうえで、必要になった際の備えを考えていきましょう。

介護が必要な状態になった時は、介護サービスを受けるために、公的介護保険に申請をします。公的介護保険の認定は、要支援1、2と要介護1~5までの7段階に分かれており、申請すると7段階のいずれかに認定されるか、「非該当」と認定されます。ちなみに、要介護5が一番重い認定です。

介護認定が出ると、それぞれの段階で決められている上限額内での介護サービスが受けられます。たとえば要支援1では、ひと月5万320円、要介護5ではひと月36万2,170円が上限額になっています。この上限額の範囲内であれば、かかった費用の一部(1・2・3割のいずれか)の負担で介護サービスが受けられます。

介護が必要になった場合には、公的介護保険の介護サービスは欠かせないものですが、介護状態が重くなると上限額を超えて、全額(10割)を自己負担しなくてはならないサービスを必要とする可能性があります。ひとり暮らしで介護サービスの必要度が高かったり、深夜帯の介護が必要になったりすることで、公的介護保険の上限額には収まらないケースも出てきます。

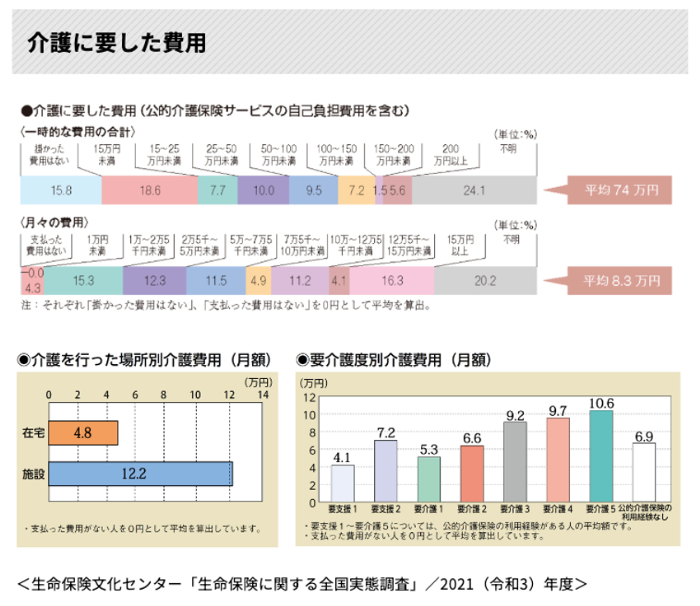

そのような現実を裏付けるかのように、以下の介護に関するデータからは、介護費用負担の厳しさが見てとれます。公益財団法人生命保険文化センターの調査によると、ひと月の介護費用の平均額は8万3,000円になっています。施設介護ではひと月12万2,000円、在宅介護でも4万8,000円かかる現実があります。こうした介護費用は、生活コストを引き上げるうえ、徐々に負担が重くなり、亡くなるまで続くという厳しい現実もあります。

出典:介護にはどれくらいの費用・期間がかかる?|リスクに備えるための生活設計|ひと目でわかる生活設計情報|公益財団法人 生命保険文化センター (jili.or.jp)

介護サービスの利用負担に備える民間の介護保険

介護費用の負担に備えるために用意されているのが、民間の介護保険です。民間の介護保険は生命保険会社、損害保険会社、少額短期保険会社から発売されています。民間の介護保険は、商品ごとに仕組みが異なりますが、一定の介護状態になったときに「介護一時金」で受け取れるタイプ、「介護年金」で受け取れるタイプ、「介護一時金と介護年金の両方」で受け取れるタイプの3タイプに大別できます。

民間の介護保険を選ぶ際、「介護一時金と介護年金の両方」で受け取れるタイプが、一番安心感は高くなりますが、安心感が高くなる分だけ、保険料負担は重くなります。民間の介護保険への加入を検討する場合は、介護一時金や介護年金の額にとらわれるのではなく、自分が受け取れる年金内で支払える保険料なのかをじっくりと考えることが大切です。

実際に、支払い続けられるプランで加入しないと、途中で解約する羽目になりかねません。年金生活の時に保険料を支払うのが大変だと感じるなら、「一時払い」や「全期前納」を利用して、保険料をまとめて支払うことも可能です(ただし、まとめ払いに対応していない介護保険もあります)。

民間介護保険に加入するときに注意すべきポイントは?

前述の通り、稼ぎ頭の役職定年や年金で暮らす時期に新たな保険料を支払うのは厳しいと感じる方も少なくないでしょう。とはいえ介護が必要になると、貯蓄が減るペースは加速し、健康なまま人生を終えられれば足りたはずの老後資金が底を突くケースも珍しくありません。

とくにお子さんがいなくて、介護を第三者に頼らざるを得ない方は、民間介護保険への加入を検討したほうが安心につながります。

なお民間介護保険の場合、要介護1あるいは要支援2など、一定の介護状態に該当した時点で、それ以降の保険料の支払いが免除される商品が多くなります。介護一時金や介護年金が支払われる介護状態についても、商品ごとにまちまちで、比較的軽い状態から支払われるタイプほど、保険料が高くなる傾向があります。

民間介護保険を選ぶ際は、保険料が免除になる介護状態と介護一時金や介護年金が受け取れる介護状態についてきちんと確認しながら、支払える保険料とのバランスを考えながら選ぶことが大切です。

配偶者の万が一に備えて、死亡保険の検討を

高齢期に入ると、死亡保障は不要と考える方もいるようです。

老後資金が潤沢にあって、生活に困る心配はない方は、配偶者の死亡に備えて保険に入る必要性は高くありません。ただし、死亡保険金には相続の際に有利になる制度が設けられています。生活に余裕がある方は、相続対策の面から死亡保険を考えてみてはいかがでしょうか。

一方、老後資金が少なく、貯金が底を突くかもしれないとの不安があるご家庭は、配偶者の死亡に備えて、死亡保険への加入も検討したいところです。配偶者が亡くなると、世帯としての年金額は減り、赤字額が増えてしまう結果を招くからです。赤字額が増えれば、老後資金が減るペースも速くなります。食費やお小遣いが多少減ったとしても、配偶者の死亡による年金額の目減りのほうが大きくなるのが一般的。減ってしまった老後資金を補うために、死亡保険金は役立ちます。

終身タイプと定期タイプの死亡保険は、どちらを選ぶべき?

ところで死亡保険には、一生涯保障が続く「終身タイプ」と、10年ごとなどに満期を迎えて更新していく「定期タイプ」があります。高齢期の死亡保障は、保障切れを防ぐために、終身タイプの死亡保険が望ましいでしょう。

ただし、50代、60代になってから終身タイプの死亡保険に加入すると、終身タイプの死亡保険だけでひと月1万円を超えるものもあり、保険料負担はかなり重くなります。

そのため、50代、60代から終身タイプの死亡保険に加入したい場合は、退職金の一部を使って、一時払いや全期前納を利用した「まとめ払い」で加入する方法を検討してはいかがでしょうか。老後資金が減る前に、死亡保険にかかる費用を取り分けてしまうので、月払いで支払っていくよりも確実に保障を確保できます。

実際には、保険料負担を抑えるために高齢期の死亡保障を定期タイプで確保する方もいます。しかし、寿命は誰にもわからず、本当に必要なときに保障が切れて後悔するのを避けたい人は、できるだけ終身タイプの死亡保険を優先して検討することをおすすめします。

50代、60代から入るときの保険選びのポイント

ここまで医療保険やがん保険、民間の介護保険、死亡保険について解説してきました。いずれの保障も、高齢期にあると安心できるものですが、そのためには負担も必要になります。保険で安心を手に入れても、年金生活での赤字が多くなってしまえば、ライフプランとしては本末転倒です。

高齢期に向けての保険の新規加入や見直しは、年金生活で支払い続けられるプランを考えることが欠かせません。自分にとって必要な保障を、支払い可能な保険料で得ていけるようにするのが、50代、60代での保険の見直しでは重要なポイントになります。

50代、60代は老後を見据えた保険の見直しタイミング。専門家も頼って将来に備えましょう

50代、60代は、子育てにひと区切りついたり、定年退職を迎えたりして、これからの生活についてじっくりと考えるべきタイミングといえます。そのなかには、将来に備えて保険の見直しや新規加入を検討することも含まれます。まずは自分にはどのような保険が、どのくらい必要なのかを検討して、セカンドライフを安心して暮らすための準備をしていきましょう。

保険商品は多種多様で、商品ごとの特徴もさまざまですので、インターネットなどで情報を集めたとしても、個人では加入プランの選択、決定が難しいこともあるでしょう。そのようなときは、必要に応じて保険ショップや保険代理店、あるいはファイナンシャルプランナーなどの専門家を頼ることも考えてみてください。

※この記事に含まれる情報の利用は、お客さまの責任において行ってください。 本記事の情報は記事公開時のものであり、最新の情報とは異なる可能性がありますのでご注意ください。詳しくは、「サイトポリシー」をご覧ください。

※当サイト内の文章・画像等の内容の無断転載及び複製等の行為はご遠慮ください。

※個別事案については、専門家へのご相談をお勧めします。

お金

お金