目次

家族信託の仕組みそのものに相続税対策の効果はありません。信託契約のメリットは、どちらかと言えば、柔軟な財産管理を実現しながら遺産分割による負担・リスクを抑えられる点です。

また、信託期間中の運用収益や信託報酬の支払いによって、結果的に課税額が安くなる場合もあります。ここからは、課税のタイミングや対象者も含めて、家族信託が相続においてどう役立つのか解説します。

家族信託は相続税対策になる?

家族信託と相続の関係

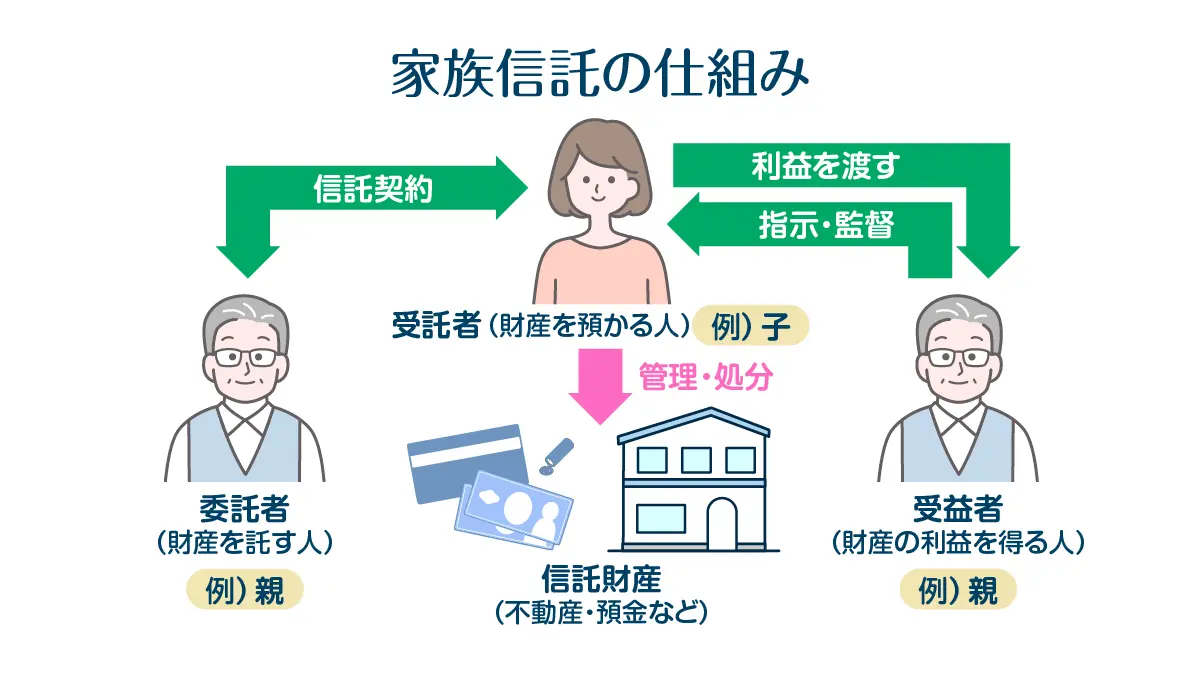

家族信託とは、老後資金や相続財産になる資産の管理・運用を家族などの信頼できる人に任せる契約です。運用などによって利益が出た際には、受益者に指定した家族へ利益を渡すことになります。

家族信託が相続対策によく用いられるのは、自分が亡くなったあとの財産の承継先を決めておける機能があるためです。受益権を通じて死後も配偶者の老後資金を確保したり、信託終了時の指定によって相続財産の分配方法をあらかじめ決めておいたりできます。

上記のような契約を生前のうちに取り決め、信託契約書に記載することで、相続争いや相続者間のトラブルなどを防げます。財産運用による利点が大きく、認知症対策でも成年後見制度に対応できないケースに有効です。

直接的な相続税対策にはならない

家族信託は財産の管理・処分に強みを持ちますが、相続税を節税する効果は期待できません。強いて言えば、委託者の健康状態によらず資産運用を続けて納税資金を貯めたり、信託報酬の支払いで相続税の課税対象となる財産を減らしたりする方法が考えられます。

いずれにしても、家族信託の契約自体に直接的な節税効果はありません。相続税や贈与税の節約をメインで考えるなら、信託財産の組み換えなど、別の対策が必要です。

相続における家族信託のメリット

相続における家族信託のメリットとしては、以下の4点が挙げられます。

- 相続人の負担を軽減できる

- 複数世代にわたる相続について定められる

- 共有不動産の相続問題を防止できる

- 受託者側で柔軟な財産管理ができる

一つずつ見ていきましょう。

相続人の負担を軽減できる

家族信託の仕組みは、遺言に代わる機能を備えています。信託契約を締結する際、あらかじめ家族の間で相続財産の取り分について合意できていれば、委託者が死亡したときに遺産分割協議を行う必要がなく、相続人の負担を軽減できます。

こうした契約を締結しておけば、相続人の間で争いが発生する可能性を小さくできます。円満な相続を実現するためにも、家族信託は重要な役割を果たします。

複数世代にわたる相続について定められる

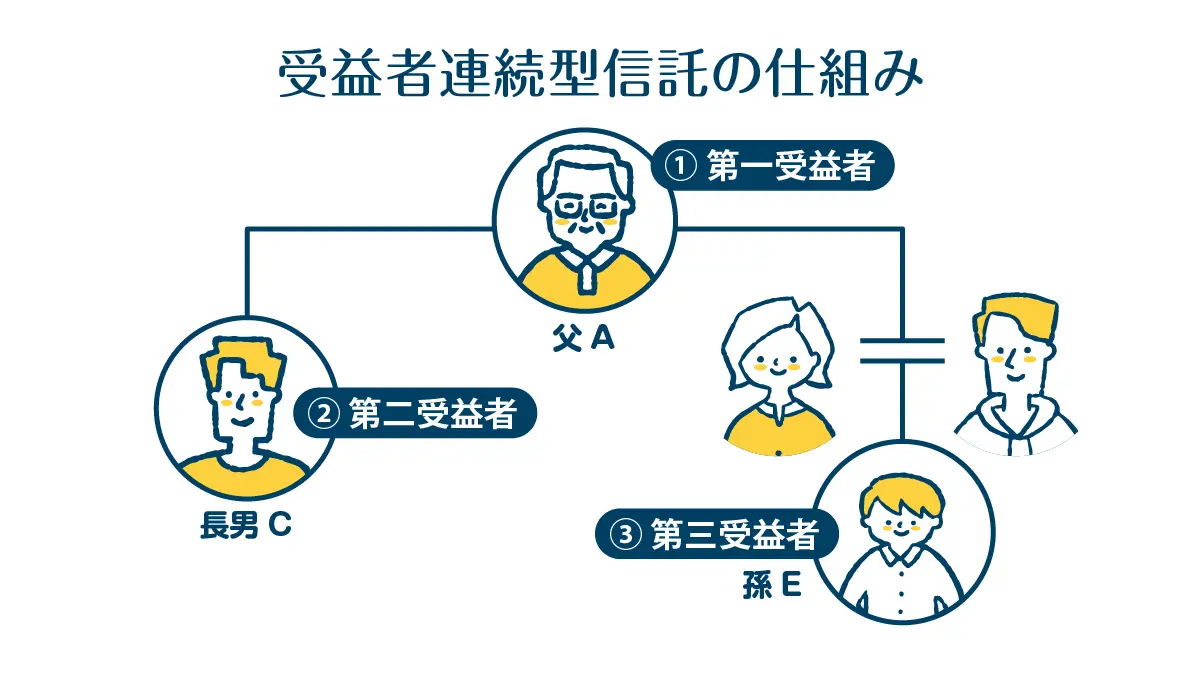

家族信託では、書面を作成する人の代の相続しか指定できない遺言とは異なり、配偶者や子といった複数世代にわたる相続について定めることができます。信託期間中に受益権を次々に移す、受益者連続型信託という仕組みによるものです。

つまり、夫婦や親子でそれぞれ遺言しなくても、配偶者から子へ、子から孫へと遺産の承継先を未来まで決められます。直系の家族に財産が渡るようにしたい場合などに有効です。

共有不動産の相続問題を防止できる

家族信託による相続の仕組みを活用すると、土地や建物が共有になることによるトラブルを防止できます。

遺言や遺産分割協議で不動産を受け継ぐと、取り分を公平にするため、共有にせざるを得ない可能性が大きくなります。いったん共有が始まると、売却や大規模修繕に少なくとも共有者の過半数の合意が必要です。さらに相続が起こって共有者がふえると、合意を得るときの手間が増え、不動産の価値の維持が難しくなります。

家族信託なら、収益や居住の権利は受益権として必要な人のままにして、所有権は受託者などの特定の人に集約することで、持分の分散を防げるのです。

銀行で販売されている「家族信託」や「遺言信託」といった商品は、基本的に預貯金の凍結対策や、残された家族による無駄遣いが心配なときに利用するものです。遺言書や家族信託(民事信託)の予備的なものと考えると良いでしょう。

受託者側で柔軟な財産管理ができる

家族信託による財産管理のやり方は、合意できる範囲内で柔軟に取り決められます。資産ごとに受託者の判断で運用してもらい、必要に応じて権限を制限する・指図するなどといった権利を契約内で定める方法がとれます。

相続とともに家族信託で対策される問題として、認知症を発症したときの財産管理が挙げられます。本人の判断能力が低下したときに備えて成年後見制度があるものの、基本的には元本を減らさない範囲での財産管理しか認められません。

家族信託なら、収益を得ていた資産を引き続き運用してもらったり、自宅の修繕を行ってもらったり、成年後見制度ではできない範囲の管理方法を定められます。

家族信託中に相続が発生したらどうなる?知っておきたい基礎知識

家族信託の期間中に相続が発生すると、信託の継続・終了のどちらであっても相続税の課税があります。課税のタイミングを契約内容でコントロールすることはできないため、時期と対象者は基礎知識として押さえておきたいところです。

信託中に相続税が発生するタイミングはいつ?

家族信託の期間中に相続税が発生するのは、当事者の死亡によって権利が移動するタイミングです。例として、委託者権受益者が亡くなり、その夫や妻が受益権を得るときが挙げられます。ほかに、受益者などの当事者の死亡により、信託期間が終了して特定の人に財産が帰属するときも挙げられます。

相続税の課税対象・課税対象者は?

信託期間中に相続税が課税される場合、受益権または信託財産の残余分を得た人が課税対象になります。下の表で課税関係を整理してみましょう。

| 課税対象 | 受益権が相続によって移転する際の 信託財産(受益権) |

| 課税対象者 | ▼受益者死亡後も信託契約が継続する場合 新たに受益権を取得する第二受益者 ▼いずれかの当事者の死亡で信託期間が終了する場合 信託契約で定めた帰属権利者 |

受益者が亡くなったあとも信託契約が継続する場合は、先で触れた受益者連続型信託が一般的です。

たとえば、委託者かつ第一受益者の夫が死亡して妻が第二受益者となり、妻が亡くなったあとは息子が第三者受益者になる信託契約を締結したとしましょう。すると、夫が死亡したときは妻、妻が死亡したときは息子に、それぞれ相続税が課税されます。

家族信託の委託者(兼受益者)が死亡したときの必要な相続手続きは?

家族信託の委託者(兼受益者)が死亡したときは、法務局での登記申請と税務署での届出や、ほかにも税申告が必要です。やり方や費用などについては、次の通りです。

不動産の変更登記もしくは所有権移転登記

家族信託の委託者(兼受益者)が死亡して権利や地位を引き継ぐか、死亡によって信託が終了した場合は、信託中の不動産について登記申請する必要があります。どちらの場合であっても、登記申請の手数料にあたる登録免許税がかかります。必要な登記の種類は、下の表の通りです。

| 相続開始時の 家族信託の取扱い |

必要な登記の種類 | 登録免許税の金額 |

| 信託が継続する ※権利や地位の引き継ぎが発生する |

信託目録の変更登記 | 不動産1個あたり1,000円 |

| 信託が終了する | 信託抹消登記 +所有権移転登記 |

▼信託抹消登記 不動産1個あたり1,000円 ▼所有権移転登記 不動産1個あたり固定資産税評価額の0.4% |

たとえば、委託者が死亡したあとも信託期間は継続する契約の場合、委託者の地位は契約内で指定した人、もしくは相続人が引き継ぎます。

いずれにしても、信託開始時の不動産登記で提供した信託目録(契約の概要)のうち、委託者の情報に変更があるのは確かです。このときは、信託目録の変更登記をしなければなりません。

同じように、信託が終了する場合には、信託開始時の登記を抹消した上で、契約内で指定した帰属先に名義変更するための所有権移転登記が必要です。これらの手続きがないと、不動産の売却や管理・処分が難しくなります。

税務署での手続き

相続の開始によって信託が終了する場合、もしくは受託者に変更がある場合には、翌月末日までに所轄の税務署に書類を提出する必要があります。提出するのは、次の2点です。

- 信託に関する受益者別(委託者別)調書

- 信託に関する受益者別(委託者別)調書合計表

これらの書類は、税理士の支援を得て作成するか、受託者自身で作成します。別に、受益権を得た人もしくは信託財産の帰属先として指定された人による、得た利益に関する相続税申告も必要です。

なお、信託継続か信託終了かに関わらず、土地や建物を譲渡するときの「不動産取得税」はかかりません。

相続を踏まえた家族信託について専門会社に相談しよう

家族信託の契約中は、受益権が移動するタイミングに加え、信託終了に伴う財産の移転時に相続税の課税があります。これらの仕組み上、相続税を直接的に節税する効果が生じることはありません。

一方で、遺産分割協議などによる負担を減らし、柔軟で未来を見据えた財産の承継を実現できるのは、信託ならではの魅力です。

信託の目的を果たすには、最終的な目的に合わせて契約内容を設計し、契約締結・登記などの手続きを進める必要があります。低価格で充実したサポートを実現する「ファミトラ」の資料請求で、自分にあった相続対策の情報収集を始めましょう。

お金

お金