目次

マンションの売却は、売れたら安心と思いがちですが、その後に「確定申告」が必要となる場合があります。

確定申告の要・不要の判断をするうえで重要なのは「譲渡所得」です。本記事では、譲渡所得の有無による確定申告の要・不要の判断基準や申告の流れ、相続・退職金などがある場合の注意点について解説します。

マンションを売却すると、確定申告が必要?

マンションを売却した際には、確定申告が必要な場合とそうでない場合があります。ここでは確定申告が必要になるケースを以下で紹介します。

マンション売却で譲渡所得(売却利益)が出たら確定申告が必要

マンションを売却して利益が出た場合、確定申告が必要です。マンション売却時に得られた利益は、譲渡所得にあたります。譲渡所得とは一般的に、土地・建物・株式などの資産を譲渡して得た所得を指します。

したがって、マンション売却も譲渡所得の対象となりますが、譲渡所得は売却時の価格をそのまま適用するのでなく、そこから購入時にかかった費用などを差し引いて求めます。不動産会社への仲介手数料など、売却時にかかる経費も差し引くことができるため、高く売れたからといって高額な譲渡所得税がかかるとは限りません。

特例制度を利用する場合も確定申告が必要

譲渡所得がないときは、確定申告をする義務はありません。たとえばマンション購入にかかった費用より、売却で得た利益が少ない(譲渡損失が出た)ケースなどが該当します。

ただし、特例制度を利用する場合は、どのようなケースでも確定申告が必要です。もし確定申告をしなかった場合、適用できるはずの税金控除などが使えなくなり、通常通り課税されてしまうので注意しましょう。

また、確定申告が不要なケースでも、損失額によっては税金が安くなることもあるため、少しでも得をする可能性がある場合は、確定申告をすることをおすすめします。

確定申告の時期

確定申告はマンションを売却した年の翌年2月16日~3月15日の間に行う必要があります。ただし、場合によってはこの申告期限が延長になることもあります。2020~2022年分の確定申告は、新型コロナウイルスの影響により通常よりも期限が延長されました。

マンション売却後の確定申告の流れと特例

マンション売却後に確定申告が必要な場合、通常の確定申告と異なり、事前に確認すべき点や必要書類が多くなります。また、相続、退職金、年金などがある場合は、所得に当たるかどうか判断が難しい収入があるため、見極め方のポイントも併せて解説します。

適用される特例があるか確認する

譲渡所得があるかどうかで使える特例が異なります。それぞれの場合に分けて解説します。

「譲渡所得」があるときに使える特例

譲渡所得があるときに使える特例は複数ありますが、マンションのような居住用物件を売却するケースでは、以下の3種類の特例が適用できる可能性があります。

・マイホーム(居住用財産)を売った場合の3,000万円の特別控除の特例(被相続人の居住用財産(空き家)を売った場合の3,000万円の特別控除の特例)

マイホーム(居住用財産)を売った場合は、所有期間に関わらず譲渡所得から最高3,000万円まで控除できる特例です。

・居住用財産(マイホーム)を譲渡した場合の長期譲渡所得の課税の特例(軽減税率の特例)

譲渡した年の1月1日時点の所有期間が10年を超える土地や家屋(居住用財産)を譲渡した場合、3,000万円の特別控除後の所得金額に対する税率がさらに軽減される特例です。

・居住用財産の買換え特例

居住用財産を譲渡し、一定期間内にこれに代わる居住用財産を取得し、譲渡所得があった場合、課税対象を譲渡資産が買替資産を上回った差額分のみにできる特例です。なお、譲渡資産が買替資産を下回るか同額の場合は、譲渡所得に対する課税を繰り延べ(先送り)できます。

「譲渡損失」があるときに使える特例

続いて譲渡損失があるときに使える特別控除を紹介します。

・居住用財産の買換え等の場合の譲渡損失の損益通算および繰越控除の特例

居住用財産を譲渡し、一定の居住用財産に買い換えた場合に生じた損失金額の損益通算、および損益通算後の損失金額を翌年以降3年間繰り越せる制度です。

必要書類の準備

確定申告の申請には、さまざまな書類が必要です。必ず用意すべき書類としては、以下の5つがあげられます。

・譲渡所得計算証明書

・除票住民票

・マンションを売却したときの売買契約書の写し

・仲介手数料や印紙代などの金額がわかる書類

仲介手数料や印紙代などの金額がわかる書類は、譲渡にかかった費用を証明するためのものです。加えて特例制度を利用する場合は、それぞれの特例制度に定められた書類が必要になります。

譲渡所得税を計算する

続いて譲渡所得税を計算します。

詳細な計算方法や税率は後述しますが、基本的に売却利益(譲渡所得)に対して税率をかけることで求められます。売却利益は、マンションの売却価格から購入価格、リフォーム価格、その他諸費用を差し引いた金額です。正確に計算するためには、複数の情報が必要になるので、確認事項をしっかりと押さえるようにしましょう。

確定申告書の作成と提出

必要書類がそろったら確定申告の申請手続きを行います。初めに確定申告書の作成から始めますが、作成方法には「手書き」「e-Tax(国税電子申告・納税システム)」「民間の確定申告書ソフト」の3通りがあります。「e-Tax(国税電子申告・納税システム)」であれば、自宅にいながら不動産売却の特例の申告等も可能です。手書きの場合、不動産売却すると申告用の書類は複数枚必要となりますが、e-Taxであればそろえる手間を省くことができます。

確定申告書にはいくつか書式がありますが、マンション売却時に必要となるのは以下の2種類です。

・申告書第三表(分離課税用)

譲渡所得の内訳書は譲渡所得を算出する書類であり、売却したマンションの住所、面積といった情報のほか、売買契約日、譲渡価格、購入価格、売却にかかった経費(譲渡費用)などの取引情報も記載する必要があります。売買契約書や経費の領収書などを確認しながら、進めていくようにしましょう。

そして不動産を売却して得た所得は、分離課税の対象となる関係上、申告書第三表(分離課税用)が必要です。申告書第三表には分離課税の収入・所得金額をマンションの譲渡価額や譲渡所得から総合課税の合計額を算出して記載します。

確定申告書の提出方法は税務署に直接持参か郵送、または電子申請で完結する「e-Tax」で申告する方法があります。「e-Tax」の申請方法の詳細は国税庁ホームページから確認しましょう。

相続・退職金がある場合の注意点

定年退職を迎える方や、すでに退職してセカンドライフを送っている方は、遺産相続時、退職金受給時の確定申告はどのようにすれば良いのか、関心のある方が多いでしょう。それぞれの場合について解説します。

相続

まず親などから遺産として不動産を相続した場合、一般的に所得税はかからないため、確定申告は原則不要です。ただし、相続税の申告は別途必要になります。また、相続したマンションを売却した場合、通常時と同様に利益が出ると確定申告をしなければなりません。

退職金

次に退職金は、勤務先で決められた手続きをすれば、源泉徴収によって税金が徴収されます。したがって確定申告は不要ですが、マンションを売却して譲渡損失が出た場合は、損益通算により退職所得が減少して税額が還付されることがあるので、確定申告したほうが得になる可能性があります。

なお平成30年度の税制改正により、令和2年度以降は合計所得金額が2,500万円を超える高所得者は、所得税の基礎控除が受けられなくなりました。通常ではそれだけの所得がない方でも、不動産の売却利益と退職金を同時に受け取った場合などは、高所得者となる可能性があるので注意しましょう。

売却利益(譲渡所得)の計算方法

売却利益(譲渡所得)の計算式は、以下の通りです。

売却利益 = 売却価格 – {購入価格 + リフォーム価格(注)+ 諸費用(仲介手数料や税金など)}

注…売却にあたってリフォームをした場合

注…そのほか計算方法の詳細はこちら

所有期間による譲渡所得の税率の違い

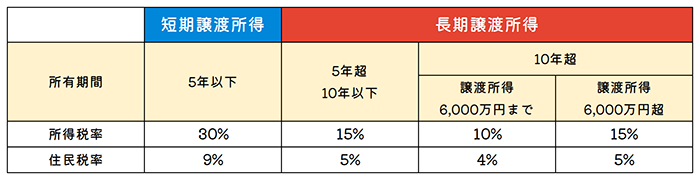

譲渡所得の税率は、マンションの所有期間によって異なります。具体的には所有期間5年以下と5年超により、短期譲渡所得、長期譲渡所得に分かれます。

短期譲渡所得:譲渡した年の1月1日時点の所有期間が5年以下

長期譲渡所得は所得税15%(復興特別所得税を加えると15.315%)、住民税5%です。一方、短期譲渡所得では所得税30%(復興特別所得税を加えると30.63%)、住民税9%が所得金額に対して課税されます。いずれも2037年までは復興特別所得税が加算されます。

つまり短期間保有した物件を売却するより、長期間保有した物件を売却したほうが、税率は抑えられることになります。また、長期譲渡所得で所有期間が10年を超える場合、譲渡所得6,000万円までは所得税10%(復興特別所得税を加えると10.21%)、住民税4%に軽減されます。

注…ほかに復興特別所得税がかかります

注…ほかに復興特別所得税がかかります

注…10年超所有軽減税率については、国税庁のHPをご確認ください

このあたりは専門的な内容もあるため、わからない点は専門家に相談してみてもよいでしょう。

なお、マンションの売却利益を計算する方法やそのほかにかかる税金については、以下の記事で詳しく解説しています。

確定申告に関する4つの罰則

確定申告を忘れたり、本来の期限に間に合わなかったりした場合、ペナルティが課される可能性があります。具体的な罰則4点を簡単に紹介します。

延滞税

確定申告はしたものの、納付期限内に税金(所得税・住民税)を完納しなかった場合に課税される税金です。納付期限から遅れた日数が2か月以内だった場合と、2か月超だった場合で以下のように税率が異なります。

・法定納期限から2カ月を超えて払った部分…年「14.6%」と「延滞税特例基準割合+7.3%」のいずれか低い割合

無申告加算税

無申告加算税は、確定申告を忘れてしまい「無申告」となった場合に加算される税金です。申告すべき税額が50万円以下と50万円超で以下のように税率が異なります。

・申告すべき税額で50万円を超える部分…納めるべき税金×20%

過少申告加算税

過少申告加算税は、確定申告をしたものの、申告した税額が少なすぎた場合や還付される税金が多過ぎた場合に加算される税金です。新たに納めることになった税金が50万円以下と50万円超で以下のように税率が異なります。

・申告すべき税額で50万円を超える部分…納めるべき税金×15%

重加算税

意図的な無申告、または知っていながら過少申告するなど、仮装・隠ぺいによる確定申告をした場合に加算される税金です。無申告と過少申告によって、以下のように税率が異なります。

・無申告…原則40%

確定申告の概要を理解してスムーズな申請を

マンション売却後に譲渡所得が発生したら確定申告が必要です。確定申告が必要でありながらしなかった場合、延滞税などのペナルティが課されることもあるので、忘れずに行うようにしましょう。また、特例制度を利用する場合には確定申告をしなければ、制度を適用できないため注意が必要です。

マンション売却時の確定申告書の記載は通常の確定申告よりも複雑で、必要書類も多い傾向があります。確定申告に慣れていない方などは、記載ミスや書類の不備を防ぐために、税理士など専門家への依頼も検討しましょう。

※この記事に含まれる情報の利用は、お客さまの責任において行ってください。 本記事の情報は記事公開時のものであり、最新の情報とは異なる可能性がありますのでご注意ください。詳しくは、「サイトポリシー」をご覧ください。

※当サイト内の文章・画像等の内容の無断転載及び複製等の行為はご遠慮ください。

※個別事案については、専門家へのご相談をお勧めします。

お金

お金