目次

不動産を対象とした家族信託の受託者になった場合、信託された不動産の売買・管理は契約内容に沿って行います。不動産を家族信託の対象とするメリットは、親から相続したあとの管理・継承がスムーズになることです。

ただし、「融資契約の担保にしていて抵当権がついている」などの事情があるときには、信託後の債務者が誰なのかを契約内容で確認しておきましょう。

この記事では、家族信託における不動産の扱い方を解説します。家族信託を利用した不動産管理のメリットにも触れているため、塩漬けリスクや共有化によるトラブルに備えたい方は参考にしてみてください。

家族信託で不動産の管理をしよう

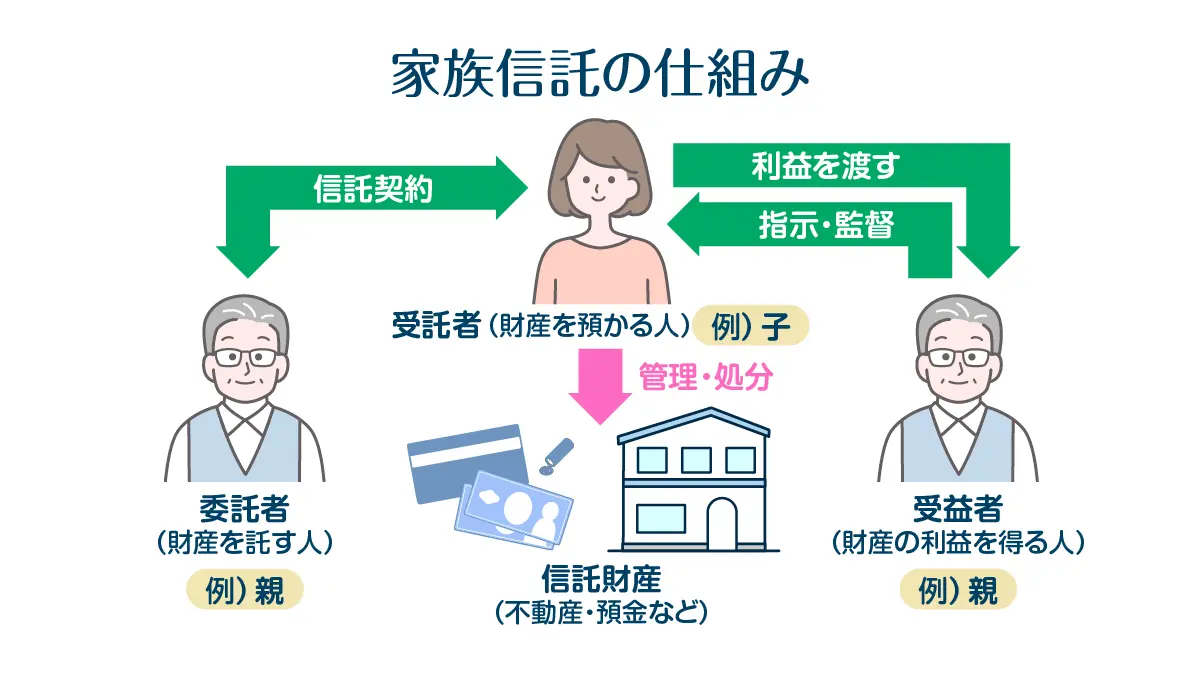

家族信託とは、祖父母や親御様がお持ちの財産の管理・運用・処分を、お子様(息子・娘)や信頼できる人に委ねる契約です。預貯金や不動産などの財産をもともと所有している方を委託者、管理を任される方を受託者と呼び、財産から利益を得るほうを受益者といいます。

家族信託の活用法としてよくあるものが、認知症対策の一環として「自宅や賃貸経営中の不動産の管理を任せたい」とご家族(親)から頼まれるケースです。この場合、親御様が委託者兼受益者となり、お子様が受託者となります。

| 委託者 | 不動産の持ち主 |

|---|---|

| 受託者 | 不動産を預かり、管理・運用する人 |

| 受益者 | 不動産から生じた利益を受け取れる人 |

家族信託で管理を任される財産(信託財産)の内容は自由のため、不動産以外にも上場株式などの重要な資産がある場合は、信託財産とすることが可能です。

家族信託した不動産は売買できる?

信託財産として管理を任された不動産を、受託者は条件によっては売買できます。不動産を売るような状況になった際は、締結した信託契約書の内容を確認し、登記事項証明書で権利状況を調べましょう。

不動産の売買について記載があればできる

信託契約書に「不動産の処分」について認める記載があれば、受託者の判断で信託不動産を売却できます。また、「不動産の購入権限」について記載されていれば、信託された財産(預貯金)を使って不動産を買う行為も可能です。

信託契約書に上記のような記載がなく、受託者が不動産の売買を行う必要がある場合は、信託契約書の契約内容の変更が必要になります。

ただし、委託者となる方(親)が認知症などによって判断能力がなく、かつ信託監督人との合意といった変更の条件も特段定められていない場合、契約内容の変更ができなくなります。不動産売買が認められず信託契約書の変更もできないときは、信託契約が終了してから売買することになります。

不動産の売買として考えられるケースは、主に「信託不動産を売る場合」と「信託財産を使って不動産を買う場合」の2つになります。委託者の意思に沿って対応できるよう、受託者がおさえておきたいポイントを確認していきましょう。

信託不動産の売却方法

信託不動産の売却方法は、不動産そのもの(所有権)を売るか、不動産に住む権利などの受益権を売るかの2つのパターンです。いずれの方法で売却するかによって、売主が異なります。

■自益信託(委託者・受益者が親、受託者が子)の場合

| 売却方法 | 売主 |

|---|---|

| 不動産そのものを売却する | 受託者(子) |

| 不動産における受益権を売却する | 受益者(親) |

受益権の売買は住む方が途中で変わる場合やビジネス目的など特殊なケースで用いられ、ほとんどの場合は信託不動産そのものの売却となります。不動産の売却によって得た代金は、受益権を持つ受益者(親)の生活費や医療費、施設入居費に充てられます。

近年、不動産は立地条件や築年数による価格差が広がっており、場所によっては「損切り」のタイミングが重要です。家族信託のメリットは、所有者の状態に関わらず、いつでも売買できるように備えられる点にあります。

信託財産による不動産の購入

信託財産によって不動産の購入を考えている場合は、購入原資と不動産の価格を確認しましょう。ここでいう原資とは、信託された預貯金などの金銭のことです。購入しようとする不動産の価格が原資を上回っている場合、追加信託の対応が必要になります。

追加信託とは、信託契約締結後になってから、信託財産へ財産を追加することを意味します。信託契約書の内容に、追加信託に関する条項が定めてあれば、問題なく追加信託の対応ができます。委託者と受託者のどちらが追加信託分を捻出するか、契約書の内容と併せて確認しておきましょう。

なお、住宅ローンなどの購入資金の融資については、信託契約書内に金銭などの借入ができる権限が明記されていないと契約できません。家族信託を契約する前の段階で、ローンを組む可能性が明らかな場合、借入権限について信託契約書に詳しく記載しておきましょう。

抵当権がついている場合は要注意

信託不動産を売却するにあたって、不動産に抵当権や根抵当権の設定がある場合は、これらを外してもらわなければなりません。

抵当権・根抵当権とは、不動産を担保に融資してもらう際に設定される権利で、債務不履行の危険があるときに債権者側で競売にかける権利を指します。売却にあたっては、抵当権を外して買主に引き渡す必要があります。

抵当権などが設定されているかどうかは、登記事項証明書で確認が可能です。具体的な手続きとしては、以下の2つが挙げられます。

- 融資銀行へのローンの返済をする

- 返済に伴って抵当権を外す

抵当権を外す手続きそのものは受託者で対応できますが、返済に関しては債務者が行なわなければなりません。そのため、誰が債務者になっているのかを確認しておきましょう。

また、住宅ローンの返済について残債を売却代金で返済できる場合もあります。抵当権のある不動産の売却を進める前に、融資を受けている金融機関に相談をしましょう。

家族信託を利用して不動産管理を行うメリット

家族信託を利用して不動産管理を行うメリットは、受益権のみを受け取って利益を得る、不動産自体を売却してまとまった資金を得るといった選択肢が生まれることが挙げられます。どういったメリットになるのか、詳しく確認していきましょう。

塩漬け不動産にせずに売買ができる

不動産を所有すると、入居者や本人の退去によって空き家になるなど、収益を得られない「塩漬け」の状態になるリスクがつきまといます。所有者となる親が認知症を患うなどして判断能力を失ってしまうと、売買契約ができず、塩漬け状態が長く続いてしまう可能性があります。

このとき、家族信託によって受託者に売却の権限を与えることで、塩漬け不動産にせずに済みます。家族信託の契約にあたって、あらかじめ売買の可否について意思や目的の擦り合わせをし、不動産売買の権利について信託契約書に盛り込むことが大切です。

委託者が不動産の継承を自由に決められる

家族信託では、不動産の承継について遺言よりも具体的かつ柔軟に指定できます。例として、次のような指定方法が考えられるでしょう。

- 複数の受益者を指定し、共同で居住できるようにする

- 次々に受益権を移すことで、次の後継者だけでなくその次の後継者も定める

- 不動産を特定の方に承継させ、収益を受益権のあるご家族で分配して、遺留分問題を回避する

不動産の共有管理を回避できる

不動産の所有者が亡くなったときは、遺産分割によって所有権が複数人に帰属する可能性があります。こうして共有状態となった不動産は、売却や大規模修繕にあたって共有者の同意が必要になり、手間や時間がかかるだけでなくトラブルの引き金となるかもしれません。

家族信託を契約しておくと、委託者の死後は受託者一人で不動産の維持・管理ができるため、売却する際もスムーズに対応が可能です。兄弟姉妹などを受益者とすることで、収入を平等に分けて公平化も図れます。

このほかにも家族信託を利用するメリットはありますが、もちろんデメリットも存在します。こちらのページで詳しく取り上げていますので、気になる方は併せて確認しておきましょう。

相続によって共有状態になった不動産には、さらなる相続の発生(=共有者の死亡)によってネズミ算式に共有者が増えていくリスクもあります。こうしたリスクを回避できるのも、家族信託の利点です。

家族信託を利用して不動産管理を行う際の注意点

家族信託を利用して不動産管理を行うときは、契約締結時の費用や相続税対策が別で必要になる点に注意しましょう。高額資産であるだけに、当事者以外の親族とよく話し合うことも大切なポイントです。

家族信託における不動産管理の注意点について解説します。

家族信託の契約締結に費用がかかる

家族信託の契約を締結するときは、弁護士・司法書士などの専門家にコンサルティングから依頼をするのが一般的です。このときの費用の相場は50万~100万円程度で、通常は信託財産の評価額に基づいて段階的に価格設定がされます。

よって不動産を信託しようとする場合は、ある程度まとまった初期費用がかかることを念頭に置いておきましょう。

不動産の節税対策そのものにはならない

家族信託には、相続開始後の管理・承継をスムーズにするメリットがある一方で、税の負担を減らすという直接的な効果は期待できません。相続税を安くしたいと考えている場合、家族信託とは別の対策が必要となります。

たとえば、信託財産のうち活用していない不動産を売却して資産性の高いものに買い換えるなど、資産ポートフォリオの組み換えも検討してみると良いかもしれません。

事前に家族と十分に話し合っておく

家族信託を活用して不動産管理を行うときには、委託者・受託者・受益者といった当事者だけではなく、事前にほかのご家族と十分に話し合っておきましょう。誰がどのように管理するのか、どの条件で売却の判断をするのか、維持管理にどのくらいの費用がかかるのかなど、信託内容について共通の認識を持つことが大切です。

こうした部分で認識に不一致があると、実際に誰かが損をする・しないに関わらずトラブルに発展するケースがあります。ご家族の意見がまとまらない場合は専門家にサポートに入ってもらい、契約書面に反映できるようにしましょう。

不動産管理には家族信託を活用しよう

家族信託では、祖父母や親御様の所有物である不動産などの資産をお子様が管理し、親に代わって売買することが可能です。信託財産に不動産を含める場合は、信託契約書に不動産の管理について細かく記載しましょう。

もし記載がなく、不動産の売買が必要となった場合は、信託契約の内容の変更が必要になります。信託契約を依頼した専門家や担当者の方に相談して進めましょう。

このように信託不動産の管理・売却や、信託された金銭を使った不動産購入の計画は、家族信託の契約段階から専門家によるコンサルティングがあると安心です。東京ガスと提携している家族信託サービス「ファミトラ」では、経験豊富な多数の専門家が契約の支援を行なっています。契約締結後もサポートをしてもらえるため、家族信託に関してお悩みの方はぜひ以下から資料請求をしてみてください。

お金

お金