目次

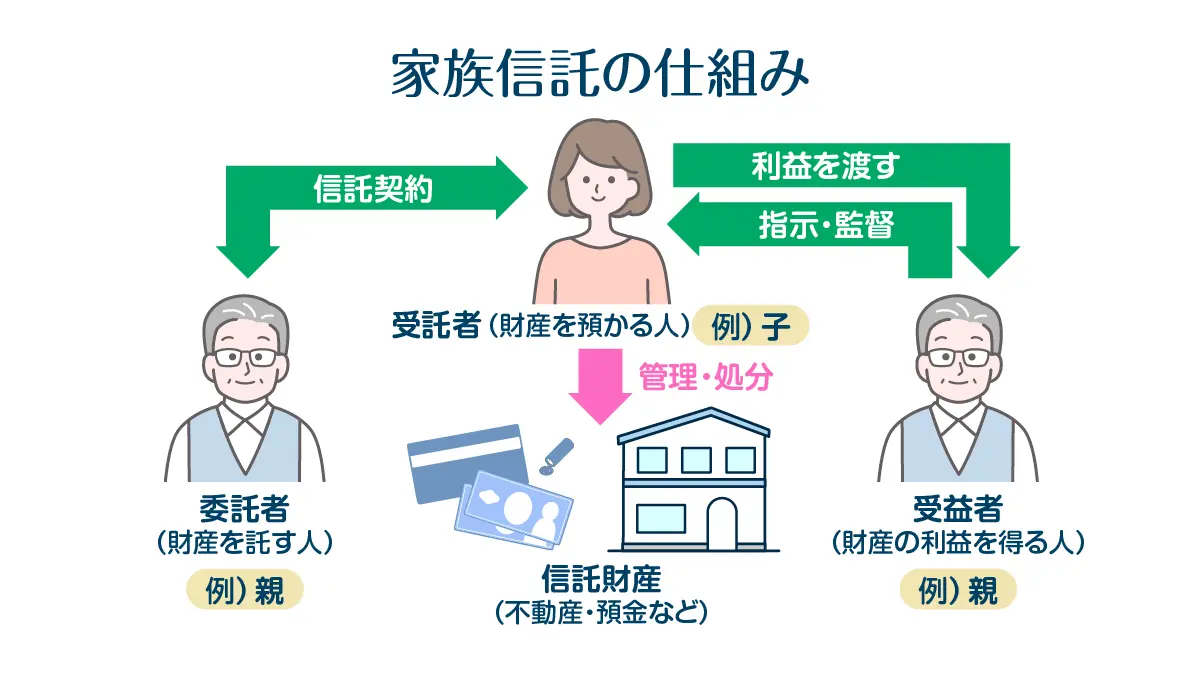

家族信託を契約した場合、委託者の信託財産における確定申告はどのように変わるのでしょうか。

委託者が受益者も兼ねる「自益信託」では、信託財産から収入が生じたとき、引き続き受益者名義で確定申告が必要です。受託者側でも収支報告義務を負い、信託の計算書および計算書合算表を年に1回作成しなければなりません。そのほかにも、信託不動産の損益の扱い方などについて理解しておきたいポイントがあります。

ここでは、家族信託を契約したあとの確定申告を、注意点とポイントとともに解説します。

家族信託を契約したら確定申告はどうなる?

家族信託後も確定申告は必要

家族信託を開始しても、信託前と同様に、信託財産から得た収入について確定申告が必要です。信託財産の管理・収益の計算・受益者への報告は受託者の役割ですが、信託財産の収益は受益者に帰属するため、納税義務は受益者にあります。

委託者が受益者でもある「自益信託」では、ご本人が高齢などの理由から受託者が受益者名義の申告をサポートすることも多いでしょう。ただし、信託財産からの収入に関する確定申告は、あくまでも受益者名義で実施しなければなりません。親御様が委託者兼受益者、お子様が受託者といった信託の例なら、お子様が支援しつつ親御様の名義での申告が必要です。

また、家族信託では受託者に対し、信託報酬を設定できます。信託報酬は受託者の「雑所得」として扱われ、受託者自身にも確定申告と納税義務が課せられることを覚えておきましょう。

なお、成年後見制度を利用した財産管理・相続対策でも、任意後見人や法定後見人として報酬や不動産所得などを受け取ると、確定申告が必要になるケースがあります。

受託者に確定申告と所得税納付の義務が生じるのは、信託報酬とそのほかの雑所得を合算した額が年間20万円を超えるときです。

確定申告前に対応が必要となる税務申告

家族信託の契約後は、確定申告の前に受託者が「信託の計算書」および「信託の計算書合計表」を提出する必要があります。先で紹介した親子で自益信託する場合、信託の計算書および計算書合計表の提出義務を負うのは、受託者であるお子様です。

受託者には信託法上、収益を受益者に報告して分配する義務があります。その義務を果たし、信託財産を適切に税務申告するためにも、少なくとも年に一度、収支状況の報告書を作成しなければなりません。この報告にあたって、信託の計算書と計算書合計表の作成が必要です。

それぞれ国税庁のホームページからフォーマットをダウンロードできるほか、e-Taxソフトで作成・提出もできます。

信託の計算書および計算書合計表の提出期限は、毎年1月31日までです。提出義務を負うのは受託者であるため、前述した信託の例でいうなら「お子様の居住地を管轄する税務署」が提出先となります。

なお、信託財産がご自宅や預貯金のみで収益が発生しない場合や、信託財産によって発生した収益が年間3万円未満の場合、上記の書類の提出は不要です。

家族信託開始後の確定申告における注意点

家族信託を契約してからの確定申告では、信託不動産の収益の扱われ方や、受託者のもとに届く固定資産税納税通知書の内容に注意が必要です。具体的にどういった点に注意したら良いのか、確認していきましょう。

信託不動産からの所得の明細書を添付する

信託不動産から収益が発生する場合、確定申告の際に不動産所得に関する明細書を添付しなければなりません。

青色申告決算書または収支内訳書を作成し、信託財産から生じる家賃などの総収入を記載します。あわせて固定資産税や管理費、修繕費、減価償却費といった経費の明細も添付が必要です。

また、受益者が複数の信託契約を持っている場合や、信託財産と自己所有の不動産が混在する場合は、それぞれ別で明細書を準備する必要があります。仮に賃貸経営中の不動産Aは個人資産、同じく経営中の物件Bを信託財産とするのであれば、AとBで分けて所得の明細書を用意しましょう。

固定資産税の内訳を確認する

家族信託の開始後、信託不動産がある場合には、固定資産税の納税通知書が受託者名義で送付されます。親御様からお子様に信託する契約であれば、お子様が親御様の不動産(信託財産としたもの)の固定資産税納税通知書を受け取ることになるでしょう。

注意したいのが、届く納税通知書の課税欄では、信託不動産と受託者自身の所有不動産が一緒に記載され、課税額も区別されていない点です。信託不動産に対する固定資産税の課税は、本来なら受益者の負担になるため、受託者自身が所有する土地・建物への課税分としっかり区別する必要があります。

家族信託では、信託財産と受託者個人の資産を分別して管理する義務が課せられています。この点も踏まえて、信託財産についてかかる税金も「金額はいくらで、誰が負担するのか」を明確にしておくと良いでしょう。

信託の計算期間を確定申告のタイミングに合わせる

家族信託の受託者には、確定申告や信託の計算書および信託の計算書合計表を提出するほか、受益者への収支報告も求められます。これらの税務は負担に感じられるかもしれませんが、受託者から受益者への収益報告を行うタイミングは、自由に設定ができます。

信託の計算書および計算書合計表の作成は毎年1月31日までと定められているため、この計算期間を、確定申告の課税期間(1月1日〜12月31日)と統一すると良いでしょう。これにより計算手続きを簡略化でき、受託者の申告負担を減らせます。

家族信託の確定申告とあわせて知っておきたいこと

家族信託における確定申告の対応とあわせて、信託財産を譲渡したときの課税対象者や信託不動産の損益通算に関する税務処理も理解しておきたいところです。

通常の資産売却や税申告とは異なる点も多いため、家族信託の進め方に不安がある場合には専門家のアドバイスを受けると良いでしょう。

信託期間中に信託財産を譲渡した場合の課税

信託期間中に信託財産を譲渡し、売却代金を受け取るなどして収益が発生したときには、確定申告が必要です。

受託者の判断で財産を譲渡しても、課税されるのは受益者で、受益者が譲渡所得税を申告・納付しなければなりません。たとえば、委託者権受益者である親御様の所有物件(信託不動産)を受託者であるお子様が売却したケースでは、親御様が申告・納税をします。

ただし、状況によっては「居住用財産を譲渡した場合の3,000万円特別控除の特例」が適用される可能性があるでしょう。信託したのが委託者のご自宅であり、施設入居に伴って売却した場合などです。

上記の特例は、ご本人が居住用に供している不動産を売却したとき、一定の要件を満たすことで適用されます。家族信託においても、信託不動産がこの特例の対象となる場合があることを覚えておくと良いでしょう。

受益者の所得と信託不動産の損益通算はできない

信託不動産から発生した損失は、税務上「なかったもの」とみなされます。別の信託財産や個人に属する財産など、ほかの財産の収支と損益通算するのは認められません。なかったものとみなされる以上、信託不動産の赤字分を翌年以降に繰り越すことも不可能です。

実際に、信託不動産が赤字になった場合・黒字になった場合を想定して、それぞれの税務上の処理を確認してみましょう。

信託不動産の収支:収入1,000万円/損失1,500万円

個人所有の不動産:収入3,000万円/損失2,000万円

信託不動産は500万円の赤字ですが、損失はなかったものとして扱われます。一方で、個人所有の不動産は1,000万円の黒字です。最終的に、信託不動産の利益0円+個人所有の不動産の利益1,000万円=1,000万円が課税対象となります。

信託不動産の収支:収入1,500万円/損失1,000万円

個人所有の不動産:収入2,700万円/損失3,000万円

この場合、信託不動産の収入のうち課税対象となるのは、黒字分の500万円です。一方の個人所有の不動産は、損失300万円がほかの財産との損益通算が認められます。つまり、信託不動産の収入500万円-個人所有の不動産の損失300万円=200万円が課税対象です。

家族信託契約後も適切に確定申告を行おう

家族信託を契約後、信託財産から得た収入は引き続き確定申告が必要です。親御様などの受益者(委託者)に代わって受託者であるお子様が確定申告を行う場合にも、名義は親御様のままとなります。信託不動産からの所得がわかる明細書の添付と、固定資産税の内訳の確認を忘れないようにしましょう。また、申告前には受託者が信託の計算書と計算書合計表が求められる点にも注意が必要です。

信託財産の譲渡や損益通算に関する税務処理も、通常の資産売却とは異なります。家族信託組成後の確定申告に不安がある場合には、専門家の力を借りることも検討してみてください。

東京ガスと提携している「ファミトラ」は、弁護士監修のシステムを活用した家族信託コンサルティングサービスを提供しています。税理士を含めた複数のチームで家族信託やそれに伴う複雑な税務をフォローしているため、確定申告でお悩みの方はまずは資料請求をしてみてください。

お金

お金