目次

住宅ローンを組んで住み替え後の新居を購入する人もいることでしょう。住宅ローンを組む際には「住宅ローン控除」を使うことで、かかる税金の負担を減らすことができます。

しかし、住み替え後において、住宅ローン控除を受けることはできるのかは気になるところです。

住み替えで利用できる控除特例の中には、住宅ローン控除と併用ができないものもあります。事前に知っておくことで、自分がどの控除特例を活用すべきなのかが見えてくるでしょう。

本記事では、住宅ローン控除の内容、住み替え時に住宅ローンを受けられないケース、住宅ローン控除の申請方法などを紹介します。

住宅ローン控除とは?

住宅ローン控除について「お得な制度」ということはわかっていても、どういった仕組みでどれくらいお得なのか把握していない方もいるのではないでしょうか。

住宅ローン控除は、これまで幾度も適用要件や控除率が改正されてきました。改めて、住宅ローン控除の概要を知っておきましょう。

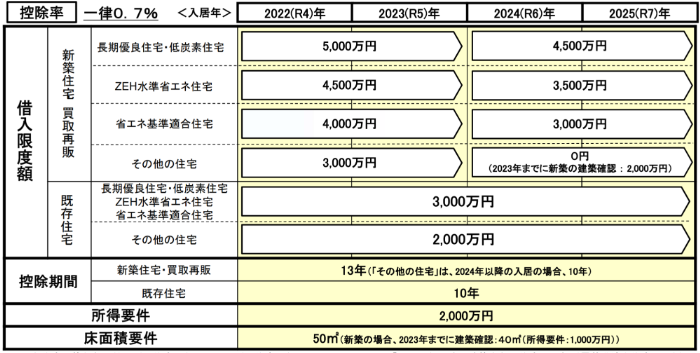

控除率は0.7%(2023年時点)

住宅ローン控除は、10年あるいは13年間にわたって年末の住宅ローン残高の0.7%を上限に、所得税と住民税(一部)が控除される制度です。たとえば、年末残高が3,000万円の場合の控除額は、最大21万円です。

物件の属性によって最大控除額・控除期間は異なる

控除率は、新築住宅であっても、中古住宅であっても一律0.7%です。しかし、控除期間や借り入れ限度額は、物件の属性によって異なります。

控除期間は、新築物件および宅建業者売主の買取再販住宅が13年、その他の中古住宅(表では既存住宅を参照)は10年です。借入限度額は、控除を受ける住宅の性能によって異なります。また、2024年からは最大控除額が一律減少し、新築および買取再販住宅は省エネ基準に適合していない場合適用になりませんのでご注意ください。

条件を満たしていれば住み替え後の新居で住宅ローン控除は利用できる

住み替え後の新居において、条件を満たしていれば住宅ローン控除は適用されます。2023年時点の住宅ローン控除の適用要件は次の通りです。

対象となる住宅

- 住宅の新築または取得をした日から6か月以内に居住し、引き続き控除適用年の12月31日まで居住していること

- 贈与による取得ではない

中古住宅の適用要件

- 1982(昭和57)年1月1日以後に建築された住宅

- 上記に該当しない場合は次のいずれかに該当すること

- 取得前2年以内に耐震基準に適合すると証明されていること

- 取得の日までに耐震改修を行い、耐震基準に適合すると証明されていること

所得要件

- 合計所得金額2,000万円以下

- 40〜50㎡未満の住宅の適用を受ける場合は1,000万円以下

広さ要件

- 原則50㎡以上かつ床面積の1/2以上を自己居住用に供している

- 合計所得金額が1,000万円以下の年は40〜50㎡未満の住宅も適用

住宅ローンの要件

- 返済期間10年以上

住み替え後に住宅ローン控除が利用できないのはどんなケース?

原則的には、住み替え後の新居も要件さえ満たせば住宅ローン控除が適用となります。しかし、今の住まいを売却した際に以下の控除特例を適用している場合は、住宅ローン控除の適用を受けることはできません。どの制度を使えば最も節税効果が高いかは状況次第であるため、各制度の概要を知っておきましょう。

「3,000万円特別控除(マイホーム特例)」

3,000万円特別控除とは、マイホームの売却で出た譲渡所得を最大3,000万円まで控除できる制度です。譲渡所得とは、「売却益」を指します。譲渡所得に課される税率は、所有期間5年以内で39.63%、5年超で20.315%と決して低いものではありません。

たとえば、10年間所有していたマイホームを売却し、1,000万円の譲渡所得が出た場合の税金は約203万円となります。一方、住宅ローン控除の控除期間を通じての最大総控除額は、住宅の性能などによって幅がありますが140万円〜455万円(2023年度)です。

つまり、新居として購入する物件の性能や金額がわからなければ、どちらの制度がお得かは判断できません。

「軽減税率の特例」

軽減税率の特例とは、所有期間10年を超えるマイホームを売却したときの譲渡所得にかかる税率を軽減できる制度です。本来であれば、所有期間10年のマイホームの譲渡所得に課される税率は20.315%ですが、同特例が適用となれば以下の税率に軽減されます。

| 所得税 | 住民税 | 復興特別所得税(2013〜2037年まで) | 合計 | |

|---|---|---|---|---|

| 6,000万円までの部分 | 10% | 4% | 0.21%(所得税の2.1%) | 14.21% |

| 6,000万円を超える部分 | 15% | 5% | 0.315%(所得税の2.1%) | 20.315% |

同特例は3,000万円特別控除と併用が可能なため、譲渡所得が3,000万円を超える場合に利用できる制度と覚えておきましょう。

「買い換え特例」

買い換え特例とは、今の住まいの売却によって出た譲渡所得に対する課税を、買い換え先の新居を売却するときまで繰り延べられる制度です。なにかと出費が多い買い換え時の納税が先延ばしにできるとともに、新居を売却しなかった場合は納税する必要はありません。

住宅ローン控除の申請方法

住宅ローン控除は、要件さえ満たせば自動的に適用になるわけではありません。適用を受けるには、自ら申告する必要があります。

購入した翌年に確定申告を

住宅ローン控除を適用するには、購入した翌年の2月16日〜3月15日(原則)に確定申告する必要があります。申告先は、新居のエリアを所轄する税務署です。

| 提出書類 | 入手先 |

|---|---|

| 確定申告書 | 国税庁サイトや税務署 |

| 本人確認書類 | – |

| 源泉徴収票 | 勤務先 |

| 住宅借入金等特別控除額の計算明細書 | 国税庁サイトや税務署 |

| 年末残高証明書 | 金融機関 |

| 登記事項証明書 | 法務局 |

| 売買契約書、または工事請負契約書 | 不動産会社、または住宅会社 |

| 住宅の性能等を証明する通知書や証明書 | 不動産会社、または住宅会社 |

会社員は2年目以降の申告が不要

給与所得者は、2年目以降の確定申告は不要です。勤務先の年末調整で控除を受けることができるからです。

必要な書類は「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」と「住宅取得資金に係る借入金の年末残高証明書」。前者の書類は、購入した年に10年分もしくは13年分がまとめて送られてくるため紛失しないように注意しましょう。

なお、退職金を受け取った年も、勤務先に所定の手続きをしておけば原則的に確定申告は不要です。ただし、退職所得から天引きされた所得税がある場合は、確定申告したほうが、控除額が高くなる可能性があります。

年金受給者も、住宅ローン控除を受けることは可能です。年金から所得税が引かれている場合には控除されます。この場合には、2年目以降であっても確定申告が必要です。

住宅ローン控除か、特例か、自分に合った制度を活用して満足のいく住み替えを

住み替え先の新居が住宅ローン控除の適用要件を満たしてさえいれば、住宅ローン控除が利用できます。

住宅ローン控除による控除額は、最大で数百万円におよびます。減税効果が非常に大きい制度ですが、各種特例と併用することはできません。今の住まいの売却で利用できる「3,000万円特別控除」や「軽減税率の特例」「買い換え特例」も条件が合えば、高い減税効果に期待できる制度です。

どの制度が最も減税効果が高いかは状況次第です。制度の内容を理解し、減税効果をシミュレーションしたうえで自分に合った制度を活用しましょう。

※この記事に含まれる情報の利用は、お客さまの責任において行ってください。

本記事の情報は記事公開時のものであり、最新の情報とは異なる可能性がありますのでご注意ください。詳しくは、「サイトポリシー」をご覧ください。

※当サイト内の文章・画像等の内容の無断転載及び複製等の行為はご遠慮ください。

※個別事案については、専門家へのご相談をお勧めします。

お金

お金