目次

ライフプラン表とは「人生の設計図」であり、将来のイベントや人生で必要な資金を把握するために重要なツールです。ライフプラン表は、ライフイベント表とキャッシュフロー表の2つで構成されます。

本記事では、ライフプラン表を作成するためのポイントを5つのステップに分けて、わかりやすく解説します。

ライフプランとは

ライフプランとは、将来想定される大きなイベント(ライフイベント)に備えてまとまった資金が必要になるタイミングを把握し、お金の計画を具体的に立てたり、日常的な収支状況を確認したりすることを言います。

ライフプランを立てておけば、結婚、出産、住宅購入、子どもの教育費、入院、定年後の生活、介護など、大きな資金が必要なライフイベントにおいても、資金不足に陥るリスクを軽減できるため、将来のお金に対する不安を払拭する方法として有効です。

ライフプラン表を作るメリット

ライフプラン表とは、具体的なライフプランを表にまとめたものです。ライフプラン表を作るメリットとして、主に以下の2点があげられます。

- 将来のお金の不安を解消できる

- ライフイベントを希望通り実現しやすくなる

お金に対する不安は多くの人が抱えていますが、そもそも将来どの程度のお金が必要かがわからなければ解消できません。ライフプラン表を作ることで、「いつまでにどの程度のお金が必要なのか」という概ねの見通しが立つため、不安を解消するには有効な手段となるでしょう。

また、計画を立てることにより、ライフイベントに必要な資金の目安を把握できます。夢を目標として希望通りに実現しやすくなるでしょう。

ライフプラン表を作るコツや、作ったあとの活用方法については、次の記事で詳しく説明しているので、参考にしてください。

ライフプラン表の作り方5ステップ

ここからはライフプラン表の具体的な作り方を5つのステップに分けて解説します。

1.自分自身の価値観に基づいた生き方の設計(ライフデザイン)

自分自身の価値観に基づいた生き方は、人生の夢や理想とする定年後のライフスタイルなどを明確化することにより設計できます(ライフデザイン)。また、夢を具体化して目標にできれば、思い描くセカンドライフを実現しやすくなるため、具体的に考えること自体に大きな意味があるでしょう。

価値観に基づいた人生をイメージできていない場合は、ライフプラン表を設計することが難しくなります。まずは、自分のライフデザインについてイメージを持つことから始めるようにしてください。

2.ライフイベントの洗い出し

次に、定年退職、住居のリフォーム、車の買い替え、子どもの結婚といったライフイベントを時系列に並べます。イメージが固まっていないうちは、ライフイベント表を作成することが難しいため、最初の段階では「何歳まで働きたい」「定年後はこれに挑戦したい」「夫婦でゆっくり海外旅行をしたい」といった希望を書き出すことから始めましょう。

希望を書き出したら、その希望を実現するにはいくらお金が必要か数値に落とし込んでいきます。まずは、自分が希望する金額を具体的に考えてみましょう。

3.ライフイベント表の作成

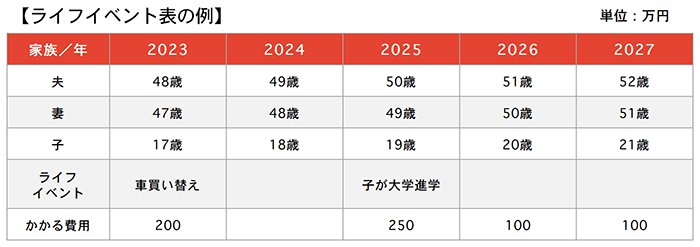

ライフイベントの洗い出しが完了したら、「自分と家族の年齢、ライフイベント、かかる費用など」を時系列に並べてライフイベント表を作成します。『令和3年民間給与実態統計調査』のデータを参考に、大学生の子ども1人と暮らす50代夫婦のライフイベント表(5年間)を事例として紹介します。

家族構成:夫(会社員)48歳、妻(パートタイマー)47歳、子ども17歳

子どもの進路:高校卒業後は大学へ進学

ライフイベント表では日常的な費用は含まず、ライフイベントでかかる大きな費用のみを計上します。ライフイベント表を作成すれば、準備すべき費用や必要となるタイミングを正しく把握できるので、将来の資金計画が立てやすくなるほか、漠然としている夢の具体化にもつながるでしょう。

4.キャッシュフロー表の作成

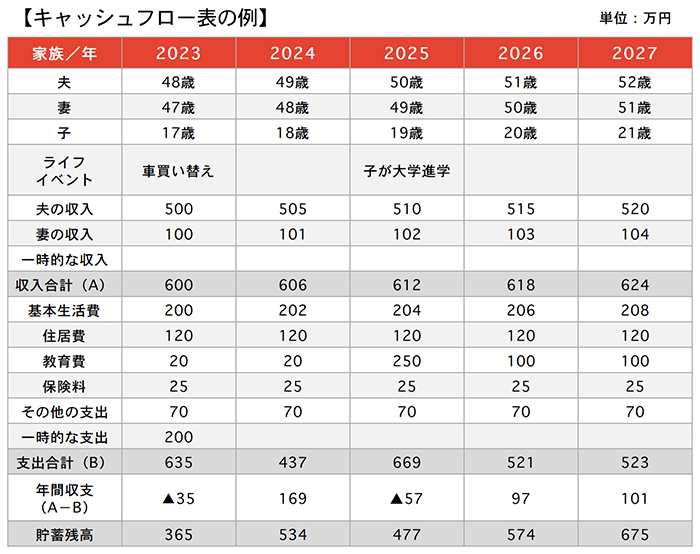

キャッシュフロー表とは、ライフイベント表をもとに将来の収支状況や貯蓄残高の推移を把握するための表です。完成したライフイベント表を確認しながら、キャッシュフロー表を作成します。

記入する際は、支出・収入・貯蓄残高の3つの項目を定めます。キャッシュフロー表は、ライフイベント表をさらに具体的に数値化したものであり、ライフプランを作成するうえでもっとも重要なツールといえるでしょう。

先ほどの事例をもとに作成したキャッシュフロー表の一例を紹介します。

キャッシュフロー表を作成する際は、将来の給与や物価の上昇率も考える必要があるので、今回の事例では、夫・妻の収入と基本生活費の上昇率を1%として計算しています。

また、キャッシュフロー表で用いる収入は、可処分所得です。可処分所得とは、年収から所得税・住民税と社会保険料を控除した金額であり、年収や手取りとは異なるので注意してください。精度の高いキャッシュフロー表を作成できれば、自分の将来についてのイメージが明らかになり、具体的な対策を講じることができます。

5.ライフプラン表の検証

完成したライフイベント表とキャッシュフロー表の貯蓄残高の推移を確認して、時間軸と必要資金を把握し、目標を実現できるか検証しましょう。貯蓄残高が枯渇する場合は、問題点を解明して対策を立てたうえで、資金計画を見直す必要が出てくることもあります。

ライフプラン表を作成して「いつまでにいくら必要なのか」を明らかにすると貯蓄の目安が定まり、定年退職後の就労についてもある程度方向性を見極められます。もちろん生活環境も市況も変化するため、定期的にライフプラン表を再検証しましょう。

ライフプラン表を活用しましょう

「人生100年時代」と言われるようになり、平均余命は延びています。寿命の増加とともに、将来必要なお金が何かはより複雑になっており、漠然とした不安を抱く方は少なくありません。セカンドライフを豊かに楽しく暮らすために、人生の設計図について真剣に考えましょう。

お金に関する不安を解消するには、今回ご紹介したようなライフプラン表を作成することが効果的です。人生設計を明確化すると、将来の必要資金が可視化できるので、目指すべき方向性が見えて安心できます。セカンドライフに不安を抱いている方は、この機会にライフプラン表を作成し、日常生活の中で活用してみてはいかがでしょうか。

※この記事に含まれる情報の利用は、お客様の責任において行ってください。

本記事の情報は記事公開時のものであり、最新の情報とは異なる可能性がありますのでご注意ください。詳しくは、「サイトポリシー」をご覧ください。

※当サイト内の文章・画像等の内容の無断転載及び複製等の行為はご遠慮ください。

※個別事案については、専門家へのご相談をお勧めします。

お金

お金